Le diagnostic établi par la Banque de France en décembre 2018 sur l’endettement des agents économiques privés dans l’Hexagone était teinté de quelque inquiétude. La dette des entreprises s’inscrit en effet sur une tendance durablement haussière, mouvement qui doit néanmoins être relativisé puisque celles-ci - en particulier les plus grandes - disposent d’un montant élevé de liquidités.

L’encours consolidé des dettes brutes contractées par les sociétés non financières installées en France s’est élevé à 1 609 milliards d’euros à la fin du mois de décembre 2018. A l’exception d’un aléa en mars 2016, il a systématiquement augmenté depuis le milieu des années 2000, à un rythme annuel compris entre 1 % (en 2013) et près de 10 % (en 2008).

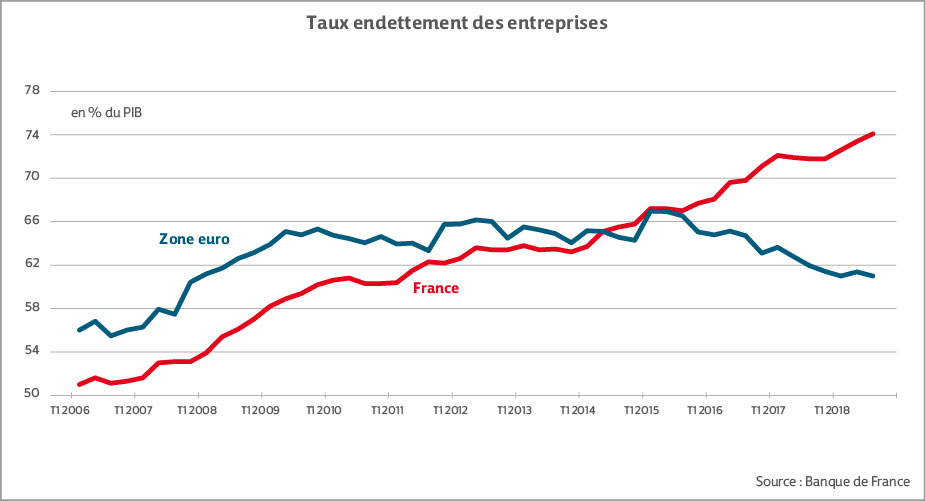

L’arrêt de la hausse du taux d’endettement des sociétés non financières en 2017, a été de courte durée : au troisième trimestre 2018, celui-ci a atteint un nouveau record, représentant 74 % du PIB selon la Banque de France, soit + 10 points de PIB en l’espace de quatre ans et demi et + 20 points en dix ans et demi. A l’inverse, le ratio moyen calculé pour les pays de la zone euro se réduit depuis quelques années de sorte qu’il est devenu clairement inférieur au taux d’endettement des entreprises tricolores. Ce dernier apparaît même anormalement élevé à l’échelle planétaire : si le taux d’endettement des ménages américains est plus élevé qu’ailleurs, celui des entreprises est de seulement 47 %, tandis qu’il ressort à 67 % au Royaume-Uni. En fait, seules les entreprises japonaises affichent un ratio plus élevé que les françaises, à 91 %.

Aujourd’hui, l’encours de dette des entreprises s’accroît de l’ordre de 6 % l’an en France, tendance qui recouvre une évolution équivalente des crédits accordés par les établissements financiers d’une part et du financement de marché de l’autre (obligations et titres de créances négociables). Ces dernières années, ces deux modes de financement ont été encouragés par le vif repli de leur coût : fin 2018, le taux moyen annuel des crédits bancaires attribués pour un montant supérieur à 1 million d’euros atteignait environ 1,4 % contre 3,7 % fin 2011 et 2,5 % fin 2013 (il se situe à moins de 1,7 % pour les emprunts de moins d’1 million) ; en dépit d’un rebond en fin de période, le taux d’intérêt moyen sur le marché obligataire (hors produits financiers dérivés) s’inscrit également autour de 1,5 % actuellement.

Le crédit s’est accru quelles que soient la taille des entreprises (même s’il est désormais plus dynamique dans les entreprises de petite taille), le type de dépense et le secteur d’activité : le glissement annuel du montant des prêts à l’investissement (équipement + immobilier) s’est inscrit à 6 % à la fin 2018, cadence proche de celle relevée pour les crédits de trésorerie ; en même temps, le stock total de prêt a grimpé de 1,6 % dans l’industrie manufacturière, d’environ 5 % dans la construction et le commerce et de 6 % dans l’immobilier.

Le comportement de la dette doit être mis en regard de la variation des liquidités et des actifs financiers de court terme détenus par les entreprises. Ces deux derniers postes ont sensiblement progressé en France depuis le début de la décennie passée, avant de plafonner en fin de période. Net de liquidités et d’actifs financiers de court terme, l’endettement des entreprises a augmenté mais franchement moins que celui mesuré en brut : + 9 points de PIB entre les troisièmes trimestres de 2008 et de 2018 pour le premier contre + 18 points pour le second. Le taux d’endettement net représente ainsi à peine 39 % de la richesse nationale (pour rappel, 74 % pour le brut).